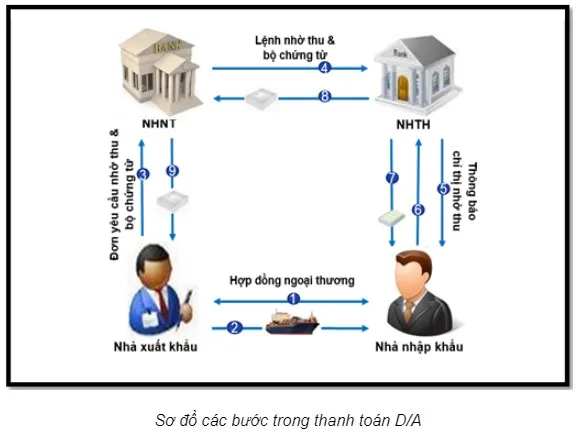

3. Ngân hàng của nhà xuất khẩu chuyển toàn bộ chứng từ thanh toán cho Ngân hàng của nhà nhập khẩu để thông báo và nhờ ngân hàng này thu hộ từ nhà nhập khẩu.

4. Ngân hàng của nhà nhập khẩu gửi yêu cầu người mua thanh toán để nhận chứng từ.

5. Nhà nhập khẩu thanh toán tiền cho ngân hàng của người mua. Sau khi thanh toán xong người mua sẽ được nhận chứng từ.

6. Ngân hàng nhà nhập khẩu sẽ thông báo nội dung chấp nhận thanh toán và thực hiện chuyển tiền cho ngân hàng bên người bán.

7. Ngân hàng bên nhà xuất khẩu sẽ chuyển tiền cho người bán.

Cần phải lưu ý những điểm sau đây:

Thứ nhất, ngân hàng chỉ là người mua trung gian thu hộ tiền cho khách hàng. Ngân hàng không có trách nhiệm đến kết quả cuối cùng của việc thu tiền (có thu được tiền hay không).

Thứ hai, người xuất khẩu (người bán) phải lập một chỉ thị nhờ thu rồi gửi đến ngân hàng đại diện cho mình để nhờ thu hộ tiền. Trong chỉ thị nhờ thu, người xuất khẩu phải đề ra những điều kiện nhờ ngân hàng phải thực hiện.

Thứ ba, khi xuất hiện trường hợp hàng hóa đến trước chứng từ, người nhập khẩu có thể cấp giấy lãnh hàng để nhận hàng.

Phạm vi áp dụng : nên áp dụng trong trường hợp hai been là đối tác tin tưởng, có quan hệ thường xuyên hoặc dùng để thanh toán các loại cước vận chuyển, bảo hiểm,..

V. Đánh giá về Phương thức thanh toán D/A

Ưu điểm

1. Nhà xuất khẩu

- Chắc chắn bộ chứng từ chỉ được giao cho nhà nhập khẩu trước khi nhà nhập khẩu chấp nhận thanh toán hoặc thanh toán.

- Nhà xuất khẩu có thể kiện nhà nhập khẩu nếu không thanh toán hối phiếu.

- Có thể chỉ định người đại diện ở nước nhà nhập khẩu thay mặt mình giải quyết các vấn đề phát sinh với nhà nhập khẩu.

2. Nhà nhập khẩu

- Nhà nhập khẩu có thể kiểm tra hàng hóa trước khi quyết định đồng ý thanh toán hoặc từ chối thanh toán hối phiếu trả chậm vào lúc đáo hạn của hối phiếu.

3. Ngân hàng

- Ngân hàng sẽ thu được lợi nhuận từ hoạt động này, đồng thời ngân hàng có thể mở rộng tín dụng, các quan hệ khác với nhiều ngân hàng khác nhau.

Nhược điểm

Phương thức thanh toán này khá đảm bảo quyền lợi cho nhà xuất khẩu.

Trong phương thức này ngân hàng đã là người thay nhà xuất khẩu khống chế chứng từ hàng hóa, người nhập khẩu phải trả tiền hoặc chấp nhận thanh toán rồi mới được nhận bộ chứng từ để đi nhận hàng. Tuy nhiên, không có bất kì một phương thức nào là hoàn hảo cả, nó luôn tiềm ẩn nhiều rủi ro vì người xuất khẩu phải tốn khá nhiều thời gian và tiền bạc để thu hồi vốn hoặc giải quyết lô hàng đã gửi.

1. Rủi ro đối với nhà xuất khẩu

- Nếu ngân hàng thu hộ sai sót trong quá trình thực hiện lệnh nhờ thu thì sau cùng tất cả hậu quả phát sinh đều do nhà xuất khẩu chịu trách nhiệm. Ngân hàng không chịu trách nhiệm về việc lưu kho, mua bảo hiểm, giao hàng,...

- Chữ ký chấp nhận thanh toán có thể bị giả mạo, hoặc người ký chấp nhận không đủ thẩm quyền hay chưa được đăng ký mẫu ký.

- Có thể xuất hiện trường hợp bị mất, thất lạc hoặc chậm trễ một phần hoặc toàn bộ chứng từ.

- Trong phương thức này có thể xuất hiện trường hợp nhà nhập khẩu không chấp nhận thanh toán hay mất khả năng thanh toán, người nhập khẩu từ chối thanh toán chi phí phát sinh mà người nhập khẩu phải chịu. Trong trường hợp này nhà xuất khẩu có thể kiện nhà nhập khẩu nhưng sẽ mất nhiều thời gian và tốn kém về tiền bạc.

- Khi nhà nhập khẩu chấp nhận hối phiếu, nhà xuất khẩu sẽ mất khả năng kiểm soát hàng hóa.

- Tình hình chính trị cũng ảnh hưởng rất lớn đến nhà xuất khẩu. Tình hình kinh tế chính trị bất ổn có thể dẫn đến việc không có đủ ngoại tệ để thanh toán.

- Về thời gian trả tiền, kéo dài từ vài tháng đến một năm, thời gian như vậy là quá chậm. Trong thời gian chờ đợi sẽ có rất nhiều biến cố ảnh hưởng đến việc thanh toán tiền như: tỷ giá thay đổi, rủi ro quốc gia.

2. Nhà nhập khẩu

- Trong phương thức thanh toán D/A thì rủi ro của nhà nhập khẩu sẽ thấp hơn khá nhiều so với nhà xuất khẩu.

- Bộ chứng từ có thể bị làm giả, sai sót hay xuất hiện tình trạng gian lận thương mại. Hàng hóa nhận được không đúng trong hợp đồng.

- Sau khi chấp nhận thanh toán hối phiếu kỳ hạn, nếu nhà nhập khẩu không thanh toán đúng hạn cho nhà xuất khẩu thì có thể bị nhà xuất khẩu kiện.

- Đối với nhà nhập khẩu thì cũng xuất hiện tình trạng rủi ro về tỷ giá, bất ổn quốc gia.

3. Đối với ngân hàng.

- Đối với ngân hàng thu hộ: nếu ngân hàng chuyển tiền cho ngân hàng nhờ thu trước khi nhà nhập khẩu chấp nhận thanh toán thì ngân hàng sẽ phải chịu rủi ro nếu như nhà nhập khẩu không nhận chứng từ và không chấp nhận thanh toán.

- Đối với ngân hàng nhờ thu: nếu không nhận được tiền từ ngân hàng thu hộ thì ngân hàng nhờ thu phải chịu rủi ro từ phía nhà xuất khẩu.

Nguồn : Xuatnhapkhauleanh.edu.vn

0989.962.758

0989.962.758

cskh@dactam.vn

cskh@dactam.vn

0989.962.758

0989.962.758